2026年匈牙利新能源电动车及充电桩展FM EXPO 2026

展会圈,你的参展指南!

2026年匈牙利新能源电动车及充电桩展

The FM EXPO 2026

展会时间:2026年05月18-21日

展会地点:匈牙利·布达佩斯展览中心

举办周期:一年一届

主办单位:Hung

同期举办:2026年匈牙利电动摩托车及电动自行车展

中国总代:东方福泰(北京)国际会展有限公司

展会介绍

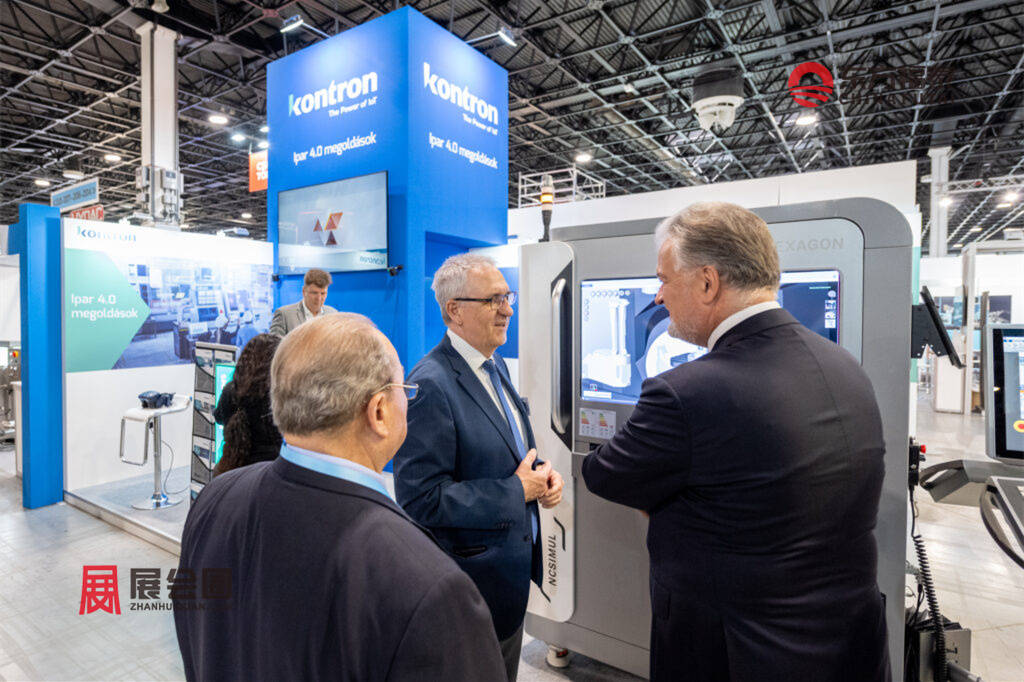

2026年匈牙利新能源电动车及充电桩展FM EXPO 2026将于2026年05月18-21日在布达佩斯HUNGEXPO展览中心如期举办。作为中东欧地区汽车及新能源产业的重要年度盛会,FM EXPO已经成为电动汽车、储能技术和智能充电基础设施的集中展示平台。展会吸引了整车制造商、动力电池企业、充电桩及能源管理解决方案提供商,以及生产设备和检测仪器供应商,为行业专业人士提供了了解最新技术、市场趋势和商业合作机会的理想窗口。

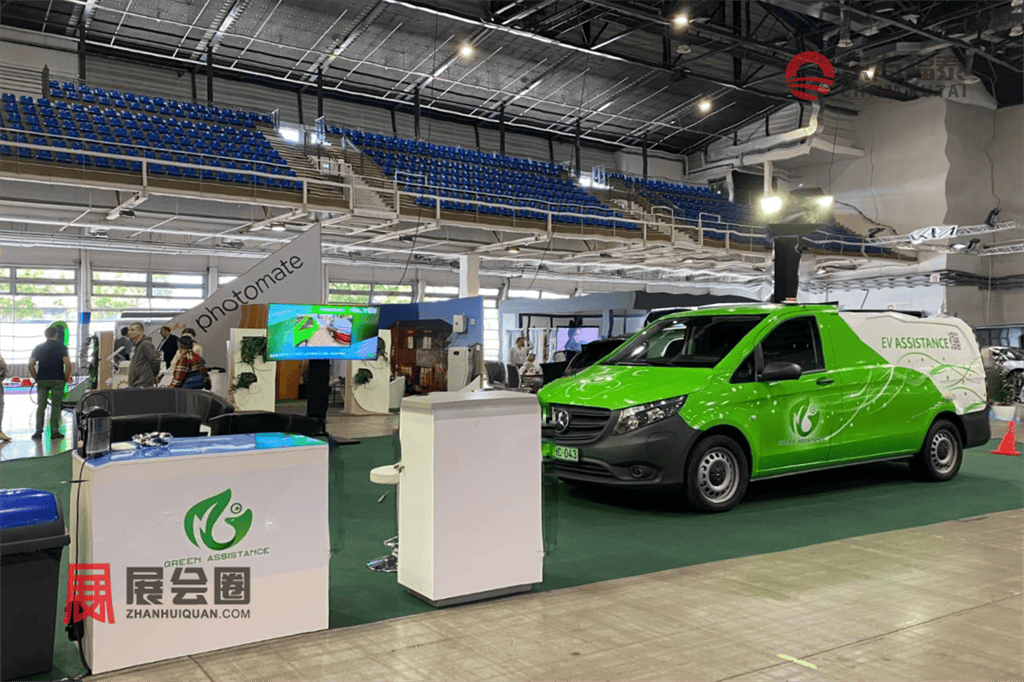

2026年匈牙利新能源电动车及充电桩展FM EXPO 2026展览内容涵盖新能源汽车全产业链,从纯电动汽车、插电混合动力汽车到轻型电动车和电动两轮车,从动力电池、储能系统到智能充电桩及配套软件平台,几乎囊括了新能源车产业的每一个环节。展会不仅展示最新产品,还提供互动体验区和现场演示,让参观者能够直观感受技术应用和未来出行场景。例如,观众可以体验智能充电桩的快速充电过程、动力电池的储能效率以及电动两轮车的城市出行方案,从而更全面地理解技术创新如何落地到实际使用中。

值得关注的是,2026年匈牙利新能源电动车及充电桩展FM EXPO 2026特别设置了B2B交流区和专题论坛,吸引投资机构、采购商、技术供应商及产业链上下游企业深入互动。通过现场洽谈和研讨,参展者可以探索跨国合作机会,了解欧洲新能源市场政策和项目落地模式。展会还安排技术研讨会、行业论坛和政策解读讲座,帮助企业掌握行业发展趋势和政策导向,为战略布局提供参考。

2026年匈牙利新能源电动车及充电桩展FM EXPO 2026展览中心作为举办地,拥有完善的展示设施和交通配套,为参展企业和观众提供了便捷的参观体验。无论是寻求技术合作、市场开拓还是投资机会,FM EXPO 2026都提供了一个高效的交流与展示平台。这不仅是新能源和电动汽车领域的年度盛会,更是观察行业趋势、了解最新技术、寻找合作伙伴和商业机会的重要窗口。通过参展,企业和专业人士可以近距离接触前沿技术、了解市场动向,为未来在欧洲和中东欧新能源市场的发展打下坚实基础。

在2025年匈牙利新能源电动车及充电桩展FM EXPO 2025上,来自电动汽车、电动充电桩、电动两轮车和电池储能领域的多家知名品牌企业参展,展示了最新的技术和产品。以下是各领域的主要参展品牌:

1、电动汽车领域:BMW、Mercedes-Benz、Audi、Volkswagen、Skoda这些品牌展示了从豪华电动轿车到高性能SUV的全系列电动车型,强调续航性能和智能驾驶功能。

2、电动充电桩领域:ABB、Siemens、Schneider Electric、E.ON展商展示了快速充电、智能充电网络以及能源管理系统,提升充电效率和用户体验。

3、电动两轮车领域:NIU Technologies、Super Soco、Zero Motorcycles、Vespa Elettrica主要展示智能电动摩托车与电动滑板车,适用于城市短途出行和共享出行。

4、电池储能领域:LG Chem、Samsung SDI、CATL、BYD展示高能量密度电池及储能系统,涵盖电动汽车、家庭储能和商业储能解决方案。

展品范围

一、新能源电动车及服务

新能源电动车:电动汽车、轻型电动车(<350kg)、电动摩托车、电动滑板车、电动自行车、电动娱乐车辆、电动高尔夫车、电动商用车、电动卡车、电动巴士、电动叉车及电动运输和存储车辆、康复用电动车辆、电动救护车、残疾人和退休人员专用电动车、电动小车、电动赛车、电动和混合动力船只、电动飞机、其他车辆

自动驾驶车辆:连接和自动驾驶汽车、连接和自动驾驶商用车、连接和自动驾驶卡车、连接和自动驾驶巴士

车辆认证服务:电动车配件、车辆服务、车辆认证车辆测试

二、能源与基础设施:充电桩、充电站、太阳能充电站、快速充电站、太阳能车棚、电力能源提供商、氢能源提供商、能源基础设施、能源网络、能源管理、智能电网,V2G技术、电缆、连接器和插头、氢能充电站、甲醇充电站、感应充电系统、其他能源和充电系统。

三、电池与动力总成

电池技术:电池系统、锂电池、铅酸电池、镍电池、其他电池、电池管理、电池充电系统、电池测试系统、电容器、超级电容器、阴极、蓄电池

燃料电池技术:燃料电池系统、燃料电池管理、氢气罐、氢气加注、其他燃料电池技术

动力总成:一般电机、一般电动机、轮毂电机、异步发动机、同步发动机、其他电动机、插电式混合动力发动机、串联混合动力发动机、其他混合动力发动机、电缆束和汽车布线、驱动系统、变速箱、制动技术和组件、车轮、发动机认证、发动机测试、其他动力总成组件

四、自动驾驶与电子技术

驾驶辅助系统与自动驾驶:自动驾驶、主动安全系统、被动安全系统、自适应巡航控制(ACC)、盲点检测系统(BSD)、车道偏离预警系统(LDW)、行人检测、碰撞预警、碰撞预防系统、一般预警系统、自动减轻系统、应变仪、压力垫、夜视系统、其他驾驶辅助系统

监控系统:车辆监控系统、汽车速度控制系统(ACC和ISA)、驾驶行为分析、生物识别控制系统、驾驶员行为监控、其他驾驶员监控系统

安全与保安服务:紧急呼叫(eCall)、道路援助/故障呼叫(bCall)、被盗车辆跟踪与找回、地理围栏、远程减速与停机、其他安全与保安服务

电子技术与传感:激光雷达、雷达、光学雷达、超声波传感器、控制系统、功率电子、二极管、晶体管、集成电路、光电子学、印刷电路板(PCB)、测试系统、测试服务、电力技术、电气安全、其他电子技术

五、智慧城市与移动设计

界面设计:人机界面(HMI)、显示器、可用性、界面、增强现实、传播设计、图形设计、网页设计、其他界面设计

内饰与轻量化设计:车辆设计、车身设计、内饰设计、产品设计、可穿戴技术、无障碍设、界面设计、轻量化设计、可持续设计、灯光设计、其他内饰与轻量化设计

城市设计与建筑:城市规划、交通规划、道路建设、停车场改造、模块化出行、其他城市设计与建筑

设计与工程工具:增材制造(3D打印)、仿真、计算机辅助设计(CAX软件)、产品生命周期管理(PLM)、仿生学、快速成型、建模、其他设计与工程工具

六、移动概念与服务

移动概念:移动概念、共享出行、生活方式、模块化出行、智慧旅游

金融:银行、融资、租赁、风险投资、新零售概念、保险、其他

服务:教育、公共机构、市政和城市管理、研究机构、大学、咨询、培训、协会、媒体和贸易刊物、其他服务

七、信息娱乐与连接

车载通信:车对车通信、车对X通信、机器对机器通信、 X对X通信、车对道路通信、其他车载通信

信息娱乐应用程序操作:导航系统、应用程序、显示器(LED, LCD 等)、音响系统、语音识别、车载视频、车载互联网、车载电视、WiFi 热点、基于位置的服务(LBS)、社交网络、游戏、免提通话、离线和混合导航、网络服务和多媒体、其他信息娱乐、其他信息娱乐技术

汽车舒适性:远程诊断、礼宾服务、充电系统、按需付费(PAYD)、停车辅助、远程门锁/解锁、无钥匙进入、其他汽车舒适性

电信基础设施与交通管理:电信基础设施、卫星定位(GPS, Galileo 等)、连接技术(4G, LTE 等)、网络接入设备、道路基础设施、天线、远程通信、交通管理系统、交通标志、停车管理系统、停车和充电系统、其他基础设施

信息与通信技术:操作系统、编程和工具、云计算、大数据、信息技术安全、嵌入式系统、共享媒体、移动通信设备、传输系统(GSM, LTE, Bluetooth等)、其他信息与通信技术

八、材料与工程

材料、组件及半成品:电池和动力总成材料、阳极材料、覆盖物、垫圈、密封剂、电解质、扩展剂、固态电解质、薄膜/箔片、外壳材料、格栅、添加剂、抑制剂、离子导体、离子聚合物、电缆和导线、催化剂、阴极材料、接触材料、溶剂、垫子、膜、纸张、浆料、电池连接器、框架、活性层、参考电极、炭黑、管子和管道、分隔器、烧结板、阀门、互连技术、浇注材料、百叶窗、汇集体、其他储能材料

金属:材料、组件及半成品、金属材料轻金属材料、陶瓷和玻璃、表面技术、纳米材料和智能材料、复合材料、树脂、添加剂、辅助材料和填料、纤维、长丝和粗纱、织物、复合材料、塑料、纺织材料、天然材料、自适应材料、其他材料

工艺、工程:轻量化设计、工程服务、车辆制造、生产、连接技术、切割技术、粘合与密封技术、焊接与钎焊、热处理与真空技术、表面技术、纳米与微米技术、复合材料技术、适配器技术、铸造、粉末技术、成型、成形/成型、车削/铣削、性能改进、其他材料技术

材料测试与测量:机械测试、无损检测、光学与显微测试、热分析、其他材料测试

车辆组件:零件与组件、安全气囊、声学组件、内饰、封闭系统、车身、底盘、转向系统、液压系统、气动系统、悬架系统、机电一体化、照明系统、外部显示

九、维护与配件

维护:改装、工具、诊断和测试设备、机械修理设备、操作辅助设备、轮胎维修设备、提升设备、供暖、空调/通风、车间产品、清洗与清洁系统、拖车,移动维修设备、启动/点火设备、紧固件、技术人员设备、车库培训、救援培训

配件:驱动与发动机配件、电池配件、电气配件、电子配件、底盘配件、制动系统配件、轮胎/附件、照明/信号系统、车身设备、暖通空调设备、内部设备、调整和调整组件、驾驶员设备、其他配件

市场介绍:

一、匈牙利新能源电动车及充电桩市场分析

匈牙利的新能源汽车市场正迎来前所未有的发展浪潮。作为中东欧地区最早推动汽车电动化战略的国家之一,匈牙利正在从传统的“欧洲汽车零部件制造基地”,逐步成长为集整车制造、电池生产和充电基础设施建设于一体的电动出行核心国家。2024 年以来,新能源汽车销量持续攀升,BEV(纯电动汽车)的注册量屡创新高,市场渗透率快速提升。据匈牙利交通部门数据,2025 年上半年纯电车型的注册数量已占到新车总注册量的近三分之一,较 2023 年翻了一倍。消费者对新能源车型的接受度显著增强,不仅限于环保意识提升,也源于政府补贴政策的刺激和燃油车成本上升的现实压力。

与此同时,充电基础设施的扩张速度同样惊人。匈牙利政府与多家能源公司联合推进“全国绿色充电网络计划”,优先在布达佩斯、德布勒森、杰尔等核心城市及高速公路沿线建设快充网络。截至 2025 年初,全国公共充电桩数量较 2023 年增长近 70%,其中直流快充桩的比例持续提升。私人住宅与公司车队的配套充电设施也成为新增重点,这不仅缓解了城市用户的“里程焦虑”,也推动了电动车在商业用途领域的快速普及。

更值得关注的是,匈牙利正在利用其在欧洲地理与产业链上的战略地位,吸引全球电动车与电池巨头投资建厂。宝马(BMW)、奔驰(Mercedes-Benz)等传统车企相继扩大其电动车产能布局,而中国企业如比亚迪(BYD)与宁德时代(CATL)也已在当地建立电池及整车生产项目。大量投资的涌入,不仅带动了上下游零部件和设备制造产业的成长,还推动了匈牙利成为欧洲电动汽车产业的重要“新枢纽”。

二、匈牙利新能源电动车及充电桩产业细分

1、乘用车市场(BEV/PHEV):以私人与公司采购为主,市场正在从以插电混合(PHEV)为主向 BEV 快速迁移。二手进口 BEV 也成为短期内提升普及率的重要渠道。

2、商用与车队(公交、物流、公司车):市政公交电动化、物流配送电动化和企业车队更新是增长最快的细分,尤其受公司补贴政策刺激。

3、充电基础设施(Home / Public / Fast-charging):包括住宅慢充、商业慢充、城市公共充电和高速公路快充,快充布局正随着跨国物流与长途出行需求被优先推进。

4、电池与储能产业链(上游材料、PACK、BMS、回收):匈牙利吸引了多家电池与材料投资,形成材料供应—电芯制造—PACK—系统集成的完整或在建链条,促进本地化生产与出口。

5、二轮与微出行(电动摩托、电动单车):虽规模小但增长快,主要聚焦城市短途与共享出行场景。

三、匈牙利新能源电动车及充电桩政府政策

匈牙利政府近年来推出了一系列配套政策,旨在推动电动汽车(EV)和充电基础设施的快速发展,涵盖购车补贴、税收优惠、充电网络建设支持以及产业投资激励等多个维度。以下是较为系统的政策内容及其对产业的意义。

1. 购车补贴与车队更新计划:自 2024 年2 月起,匈牙利政府启动了一项面向企业车队的新能源汽车(纯电 BEV)补贴计划,预算约 €79.1 百万,面向公司车辆采购。根据电池容量与售价不同,补贴金额为每辆车 €5,500 — €10,500。

此外,政府还于 2023 年宣布一项 HUF 600 亿(约 €156 百万) 的电动出行促进方案,其中一半资金用于在主要公路沿线建设 170 个高功率充电站,另一半用于为企业(如出租车、网约车、小型物流车)购车提供优惠。

私人消费者及高校、公益组织也可通过该类补贴计划申请,优惠额度视车型及容量而定。

2. 税收与注册优惠政策:对于纯电动车(绿色车牌类别“5E”)给予注册税免除、车辆年税免除、财产转让税减免等优惠。

插电式混合动力车(PHEV)在绿色车牌政策中的优待地位正在削减:自 2024 年9 月起,PHEV 和扩展续航车型将不再自动获得绿色车牌,其相应税收与优惠政策也在逐步取消。

可将安装充电基础设施相关费用从公司税中扣除,同时企业运营 BEV 的电费、维护费用可按一定比例抵扣增值税。

3. 充电基础设施建设与补助方案:政府设立专项资金(约 €72 百万)支持在“白区”——服务少、覆盖薄弱的乡镇与高速公路沿线——建设充电桩网络。补助形式包括无息贷款(最长 15 年)和非偿还补助。

项目支持条件包括:申请公司需自筹不少于 10% 的投资、项目必须具备智能充电与电子支付系统,并优先支持与太阳能、储能系统整合的充电方案。补助比例微型/小企业可达 65%,中型 55%,大型 35%。多个补助招标已公布,例如在 2025 年 3 月公告将新增约 200 个充电点、部分适用于卡车、在 60 多个站点开展。

4. 吸引电池与整车制造投资激励:匈牙利政府认定电池产业为战略重点,已承诺为电池制造项目提供高额补贴及优惠。例如,据报道政府为中国大型电池厂(如 CATL)在匈牙利东部建厂提供高达 €3.8 十亿 的支持(约 HUF 1.5 兆)——这一数字约等于匈牙利 GDP 的 2%。对于整车厂、零部件厂商投资,政府提供土地、税收、基础设施建设补贴等支持,以期将匈牙利打造成为“中东欧电动车与电池制造枢纽”。

5. 能源效率与建筑绿色转型配套法规:匈牙利议会于 2025 年4 月修订《能源效率法》,推动电力、燃气、燃料运营商承担更高节能义务(从 0.5% 提升至 1.4% 年度节能比例),这将间接受益于储能系统与充电基础设施的扩展。

四、匈牙利新能源电动车及充电桩市场趋势

匈牙利新能源电动车及充电桩市场正进入高速发展阶段,呈现出“政策推动+外资涌入+基础设施提速”的三重动力格局。未来几年,市场趋势主要体现在以下几个方面:

首先,整车与电池制造一体化趋势加速。随着比亚迪、CATL、华友钴业、三星SDI、SK On等企业在匈牙利的投资落地,电动车全产业链布局逐步形成,从电池材料到整车装配,匈牙利正在成为中东欧地区电动车制造的核心节点。

其次,公共充电网络建设全面提速。匈牙利政府与私营运营商(如MOL、Mobiliti、Ionity)正加快部署高速公路快充与城市社区充电设施。未来三年内,预计全国公共充电桩数量将翻倍增长,重点覆盖布达佩斯及沿多瑙河经济走廊的城市集群。

第三,绿色出行与智慧交通融合发展。匈牙利在智慧出行方面正引入数据驱动的交通系统,通过充电桩联网监控、能源管理平台与车联网技术,实现电动车与电网之间的动态能量调度,为未来V2G(车网互动)模式奠定基础。

第四,政策驱动的本地化产业链加速。匈牙利政府将新能源车及储能列入国家优先发展产业,对外资项目提供税收减免、土地优惠与基础设施支持,带动大量上下游配套企业进入。

第五,消费者接受度持续提升。随着车型选择的丰富与充电设施的便利化,匈牙利本地消费者对电动车的信任度显著增强,电动车在私家车与企业车队中的占比将持续上升。

第六,出口导向型制造基地地位强化。得益于地理位置与欧盟市场通道优势,匈牙利电动车及电池产品将大量出口至德国、奥地利、捷克等中西欧国家,进一步稳固其在欧洲新能源版图中的战略地位。

五、匈牙利新能源电动车及充电桩产业概况

匈牙利的汽车产业长期为外资主导,近年在电动化转型中呈现几个显著特征:一是整车制造与电池制造“双轮驱动”并行,匈牙利不仅有奥迪、梅赛德斯、日常组装线,还迎来 BMW iX3 产线以及若干中国厂商与电池企业的投资承诺,使产能布局向电动车本地化扩展。

二是充电基础设施的分布呈现“首都集中、区域扩展”格局:布达佩斯及佩什特周边拥有最多公共充电点,但政府和私营企业正加速将快充网络向东西南北高速通道延伸,以支撑跨国物流与长途旅行。充电桩类型以交流慢充为主、直流快充比例逐年上升。

三是产业链外延扩大:电池制造大项目(包括 CATL 大厂)将带动上下游材料、模组、设备制造和回收产业在当地形成集群效应,但同时也带来环保与社区协调的挑战。

六、匈牙利新能源电动车及充电桩市场动态

大规模电池与整车投资加速落地:CATL 在德布勒森(Debrecen)的大型电池厂、BYD 与宝马在匈牙利的生产布局,正在重塑当地产业结构并吸引上下游供应商进驻。媒体与投资报告显示这些项目在 2024–2025 年成为话题焦点并推动政策支持与地方基础建设。

销量与注册创纪录:2024 年匈牙利 BEV 注册数量出现显著增长,2025 年多个月度刷新历史新高,二手 BEV 进口也成为驱动销量扩增的重要因素。市场从“早期采纳”阶段逐步进入“规模化增长”期。

充电网络快速扩容:截至近年统计,公共充电点数量由 2022 年中期的数千级增长到 2024–2025 年的更高水平(城市与沿高速公路的快充布点增加),但在二线城市与乡镇地区仍存在覆盖不足的问题。

企业与政府采购集中:公司购车补贴引发企业批量采购申请(例如多起企业以国家补贴方案采购 BYD、Tesla 等品牌),这直接影响短期销量结构并促进充电与运维需求的快速释放。

七、匈牙利新能源电动车及充电桩品牌市场占有率

1、电动汽车品牌格局

截至2025年,匈牙利新能源汽车在新车注册中的占比已超过 24%,纯电动车(BEV)成为增长主力。市场中,欧洲传统车企依旧稳居主导地位,但中国与韩国品牌的崛起正在快速改写格局。

大众集团(Volkswagen Group):以 22% 的市场份额稳居首位,ID.4与ID.3是主销车型。

宝马集团(BMW Group):占比约 12%,i4与iX表现亮眼。

奔驰(Mercedes-Benz):占比 7%,EQA、EQB等车型深受中产家庭青睐。

现代(Hyundai)与起亚(Kia):合计约 13%,Ioniq 5、EV6成为技术与设计并重的代表。

特斯拉(Tesla):市场份额约 10%,Model Y为SUV类销量冠军。

比亚迪(BYD):自2024年入市以来,以Atto 3与Seal两款车型迅速打开市场,2025年份额达到 6%。

上汽名爵(MG):约占 4%,主打高性价比电动跨界车型。

蔚来(NIO) 与 极氪(Zeekr) 正在布局销售与换电网络,预计2026年将进入加速阶段。

2、充电桩市场分布

匈牙利的充电基础设施扩张速度位列中东欧前列。公共与半公共充电网络已覆盖主要城市、高速路与商业中心。

MOL Mobiliti:本土最大充电网络,占全国 52% 的份额,覆盖密度最高。

E.ON Drive:约占 18%,以高可靠性服务著称,主要布局城市商圈。

Ionity:占比 10%,聚焦高功率快充,服务高速通勤人群。

Shell Recharge:约占 7%,主打跨境充电网络。

中国企业特来电(TELD)与星星充电(Star Charge):以设备出口和合作试点进入市场,占比约 3–4%,在工业园区及物流基地具备增长潜力。

组展单位:东方福泰(北京)国际会展有限公司

微信服务号:展会圈

登录

登录

67

67 0

0