2026年英国哈罗盖特新能源电动车及充电桩展FCL&EEL 2026

展会圈,你的参展指南!

2026年英国哈罗盖特新能源电动车及充电桩展

The 7th FCL&EEL 2026

展会时间: 2026年05月08-09日

展会地点: 英国·哈罗盖特

举办周期:一年一届·第7届

主办单位: FCS Ltd.

同期举办:2026年英国哈罗盖特光伏电池储能展EEL

中国总代: 东方福泰(北京)国际会展有限公司

展会介绍

2026 年,英国将在风景秀丽的哈罗盖特北约克郡小镇举办备受瞩目的新能源电动车及充电桩行业盛会——“2026年英国哈罗盖特新能源电动车及充电桩展FCL&EEL 2026”。该展聚焦电动出行与能源基础设施两大核心领域,汇聚整车制造商、充电设备供应商、配套服务商、能源运营商、城市交通规划者、投融资机构与政府机构,共同探讨英国及欧洲在电动汽车(EV)及充电网络发展上的最新趋势与技术突破。

2026年英国哈罗盖特新能源电动车及充电桩展FCL&EEL 2026设在当地现代化的会展中心,汇展范畴广泛:从乘用电动车、轻型电动车(如电动滑板车、电动自行车)到商用电动车(物流车、轻型货车),再到充电桩与充电站建设、智能充电管理系统、家庭与商业充电解决方案、快充/超快充技术、储能系统与电网对接、以及电动出行配套服务(租赁、车队管理、充电订阅、整车服务)。展会不仅展示产品,更强调体验:现场设有试驾区、互动体验区、技术研讨与行业论坛,参会者有机会近距离体验最新车型、观察技术发展趋势、与行业决策者面对面交流。

此次2026年英国哈罗盖特新能源电动车及充电桩展FCL&EEL 2026的重要意义体现在多个层面。首先,它是在英国电动车及充电桩市场高速发展背景下举行的产业盛会,正值英国推动交通电气化、加快充电基础设施建设的关键时期。其次,通过这种综合性质的展会模式,整车、充电、能源、服务多维生态体系得以整合,促进跨界合作与生态共建。再次,对于中国及其他海外企业而言,参展或观展都是切入英国/欧洲市场、寻找合作伙伴、拓展渠道、了解当地政策与市场机制的重要机会。

对于参展企业与观众而言,2026年英国哈罗盖特新能源电动车及充电桩展FCL&EEL 2026提供了多重价值:新品发布的平台、行业洞察的窗口、合作资源聚集地。若你计划在英国或欧洲布局新能源电动车或充电基础设施产业,那么 FCL & EEL 2026 将是一个不可错过的年度盛事。

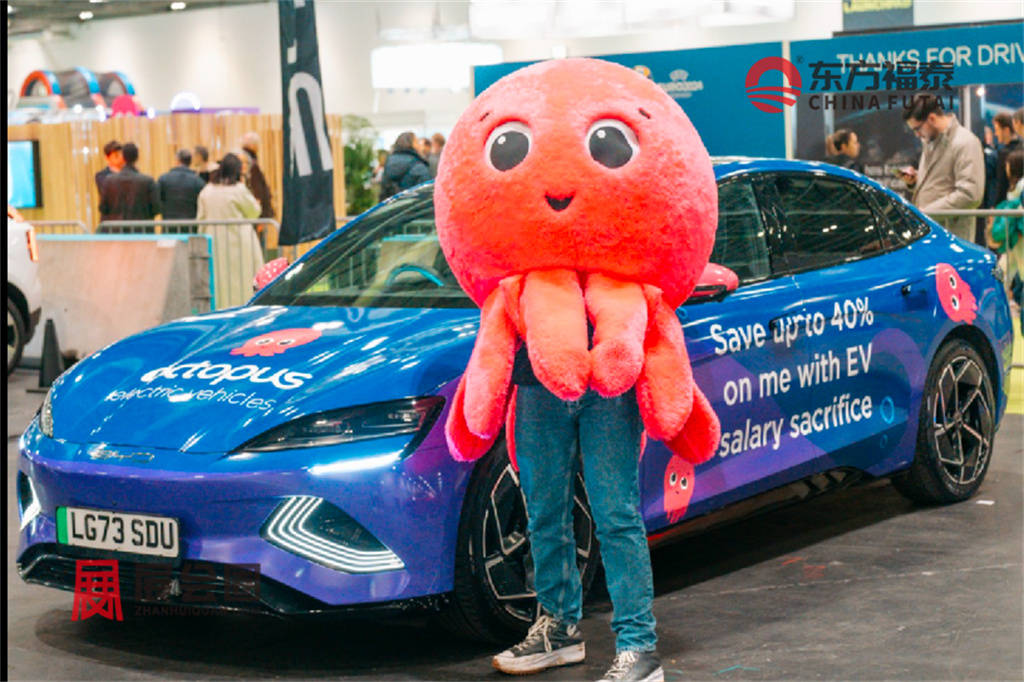

在历届“英国哈罗盖特新能源电动车及充电桩展 FCL&EEL”中,参展企业覆盖电动汽车、充电桩、电动两轮车及电池储能等多个领域,展会规模逐年扩大,已成为英国北部最具影响力的新能源产业平台之一。以下是部分代表性品牌企业的参展情况:

1、电动汽车领域:特斯拉(Tesla)、比亚迪(BYD)、欧萌达(Omoda)、长安汽车(Changan UK)、法瑞森(Farizon)、保时捷(Porsche Centre Wolverhampton)

2、电动充电桩领域:Compleo Charging Solutions UK、ClearWatt、Pod Point、BP Pulse、Instavolt(往届常驻品牌)

3、电动两轮车领域:EZOO、Silent Classics、Enso Tyres

4、电池储能领域:Windfall Energy Ltd、Energie Genie Ltd、Utility Warehouse

展品范围

一、新能源电动车及服务

新能源电动车:电动汽车、轻型电动车(<350kg)、电动摩托车、电动滑板车、电动自行车、电动娱乐车辆、电动高尔夫车、电动商用车、电动卡车、电动巴士、电动叉车及电动运输和存储车辆、康复用电动车辆、电动救护车、残疾人和退休人员专用电动车、电动小车、电动赛车、电动和混合动力船只、电动飞机、其他车辆

自动驾驶车辆:连接和自动驾驶汽车、连接和自动驾驶商用车、连接和自动驾驶卡车、连接和自动驾驶巴士

车辆认证服务:电动车配件、车辆服务、车辆认证车辆测试

二、能源与基础设施:充电桩、充电站、太阳能充电站、快速充电站、太阳能车棚、电力能源提供商、氢能源提供商、能源基础设施、能源网络、能源管理、智能电网,V2G技术、电缆、连接器和插头、氢能充电站、甲醇充电站、感应充电系统、其他能源和充电系统。

三、电池与动力总成

电池技术:电池系统、锂电池、铅酸电池、镍电池、其他电池、电池管理、电池充电系统、电池测试系统、电容器、超级电容器、阴极、蓄电池

燃料电池技术:燃料电池系统、燃料电池管理、氢气罐、氢气加注、其他燃料电池技术

动力总成:一般电机、一般电动机、轮毂电机、异步发动机、同步发动机、其他电动机、插电式混合动力发动机、串联混合动力发动机、其他混合动力发动机、电缆束和汽车布线、驱动系统、变速箱、制动技术和组件、车轮、发动机认证、发动机测试、其他动力总成组件

四、自动驾驶与电子技术

驾驶辅助系统与自动驾驶:自动驾驶、主动安全系统、被动安全系统、自适应巡航控制(ACC)、盲点检测系统(BSD)、车道偏离预警系统(LDW)、行人检测、碰撞预警、碰撞预防系统、一般预警系统、自动减轻系统、应变仪、压力垫、夜视系统、其他驾驶辅助系统

监控系统:车辆监控系统、汽车速度控制系统(ACC和ISA)、驾驶行为分析、生物识别控制系统、驾驶员行为监控、其他驾驶员监控系统

安全与保安服务:紧急呼叫(eCall)、道路援助/故障呼叫(bCall)、被盗车辆跟踪与找回、地理围栏、远程减速与停机、其他安全与保安服务

电子技术与传感:激光雷达、雷达、光学雷达、超声波传感器、控制系统、功率电子、二极管、晶体管、集成电路、光电子学、印刷电路板(PCB)、测试系统、测试服务、电力技术、电气安全、其他电子技术

五、智慧城市与移动设计

界面设计:人机界面(HMI)、显示器、可用性、界面、增强现实、传播设计、图形设计、网页设计、其他界面设计

内饰与轻量化设计:车辆设计、车身设计、内饰设计、产品设计、可穿戴技术、无障碍设、界面设计、轻量化设计、可持续设计、灯光设计、其他内饰与轻量化设计

城市设计与建筑:城市规划、交通规划、道路建设、停车场改造、模块化出行、其他城市设计与建筑

设计与工程工具:增材制造(3D打印)、仿真、计算机辅助设计(CAX软件)、产品生命周期管理(PLM)、仿生学、快速成型、建模、其他设计与工程工具

六、移动概念与服务

移动概念:移动概念、共享出行、生活方式、模块化出行、智慧旅游

金融:银行、融资、租赁、风险投资、新零售概念、保险、其他

服务:教育、公共机构、市政和城市管理、研究机构、大学、咨询、培训、协会、媒体和贸易刊物、其他服务

七、信息娱乐与连接

车载通信:车对车通信、车对X通信、机器对机器通信、 X对X通信、车对道路通信、其他车载通信

信息娱乐应用程序操作:导航系统、应用程序、显示器(LED, LCD 等)、音响系统、语音识别、车载视频、车载互联网、车载电视、WiFi 热点、基于位置的服务(LBS)、社交网络、游戏、免提通话、离线和混合导航、网络服务和多媒体、其他信息娱乐、其他信息娱乐技术

汽车舒适性:远程诊断、礼宾服务、充电系统、按需付费(PAYD)、停车辅助、远程门锁/解锁、无钥匙进入、其他汽车舒适性

电信基础设施与交通管理:电信基础设施、卫星定位(GPS, Galileo 等)、连接技术(4G, LTE 等)、网络接入设备、道路基础设施、天线、远程通信、交通管理系统、交通标志、停车管理系统、停车和充电系统、其他基础设施

信息与通信技术:操作系统、编程和工具、云计算、大数据、信息技术安全、嵌入式系统、共享媒体、移动通信设备、传输系统(GSM, LTE, Bluetooth等)、其他信息与通信技术

八、材料与工程

材料、组件及半成品:电池和动力总成材料、阳极材料、覆盖物、垫圈、密封剂、电解质、扩展剂、固态电解质、薄膜/箔片、外壳材料、格栅、添加剂、抑制剂、离子导体、离子聚合物、电缆和导线、催化剂、阴极材料、接触材料、溶剂、垫子、膜、纸张、浆料、电池连接器、框架、活性层、参考电极、炭黑、管子和管道、分隔器、烧结板、阀门、互连技术、浇注材料、百叶窗、汇集体、其他储能材料

金属:材料、组件及半成品、金属材料轻金属材料、陶瓷和玻璃、表面技术、纳米材料和智能材料、复合材料、树脂、添加剂、辅助材料和填料、纤维、长丝和粗纱、织物、复合材料、塑料、纺织材料、天然材料、自适应材料、其他材料

工艺、工程:轻量化设计、工程服务、车辆制造、生产、连接技术、切割技术、粘合与密封技术、焊接与钎焊、热处理与真空技术、表面技术、纳米与微米技术、复合材料技术、适配器技术、铸造、粉末技术、成型、成形/成型、车削/铣削、性能改进、其他材料技术

材料测试与测量:机械测试、无损检测、光学与显微测试、热分析、其他材料测试

车辆组件:零件与组件、安全气囊、声学组件、内饰、封闭系统、车身、底盘、转向系统、液压系统、气动系统、悬架系统、机电一体化、照明系统、外部显示

九、维护与配件

维护:改装、工具、诊断和测试设备、机械修理设备、操作辅助设备、轮胎维修设备、提升设备、供暖、空调/通风、车间产品、清洗与清洁系统、拖车,移动维修设备、启动/点火设备、紧固件、技术人员设备、车库培训、救援培训

配件:驱动与发动机配件、电池配件、电气配件、电子配件、底盘配件、制动系统配件、轮胎/附件、照明/信号系统、车身设备、暖通空调设备、内部设备、调整和调整组件、驾驶员设备、其他配件

市场介绍

一、英国新能源电动车及充电桩市场规模与增长

核心结论(要点):英国电动汽车(EV)与充电基础设施在 2024–2025 年继续高速扩张:乘用车电动化份额显著上升,公共充电网络规模在 2025 年持续两位数增长。

到 2025 年第三季度末(Q3 2025),公共充电设备约 86,000 台设备(对应约 43,500 个充电位置、120k 个接口/连接器计数口径),同比增长显著;公共充电网络以慢速/交流(<8 kW)连接器为主,但快速直流(DC)网络在高速公路与零售场站扩张最快。

新车层面,零排放与电气化车型市场份额稳步提升;2024/2025 年 BEV/HEV 注册显著增长(示例:2024 年 BEV 占比接近 20% 左右;2025 年前九个月趋势继续走高),但长期目标(例如政府早期设定的 ZEV 目标)仍面临实现和调整的压力。

政策驱动与目标拉动:政府的分阶段禁售燃油车承诺(原始框架 2030 禁售纯燃油车、2035 年全面零排放目标的延伸)仍是市场长期需求的决定性信号(政策在 2024–2025 年继续被重申与调整)。该类政策推动整车厂与充电资本投入。

商业资本与CPO扩张:大型石油巨头、能源公司、专门充电运营商(CPO)以及零售/物业方积极扩张快充与慢充网络,尤其是在高速公路服务区、城市路边与超市/零售停车场。

城市化与车位结构限制:大量英国家庭无车库或私人车位(尤其伦敦与城市街区),推动公共/路侧充电需求,LEVI 等政府定向资金优先支持无车库密集地区。

市场尺寸估算(产业价值)

行业内估算(行业报告摘要)显示:英国充电产业在 2024 年的市场规模以“数亿英镑”计(不同口径下有差别),并预测到 2030 年充电生态系统市场潜在价值可达到数十亿英镑(部分报告给出 2030 年接近或超过 90 亿英镑级别的预测—取决于是否包含运营/服务/电网改造/能源管理等全链条)。

二、英国新能源电动车及充电桩政策与法规

1、核心政策框架(要点)

禁售时间表:英国中央政府多次重申对“在未来逐步禁止新售纯燃油乘用车”的目标(官方文件/声明强调 2030 年逐步停止销售新的纯内燃机汽车,并在 2035 年前推行更严格的 ZEV 转型要求),但具体执行细则和豁免、过渡期措施会随政府与行业磋商而调整。

地方与国家充电扶持:政府推出了 LEVI(Local Electric Vehicle Infrastructure)等专项资金,用以支持地方政府在无私人停车位区域的公共充电网络部署,并分配 capability 与 capital 类资金给地方当局以加速路侧与社区充电站点的建设。

规制与行业标准:涉及充电接口(类型标准化、互操作性)、计费与 Roaming(互联互通),以及安装安全与电网并网标准的监管要求在不断完善。Ofgem / DNO(配电网络运营商)与国网(National Grid / ESO)在接入政策、电价与灵活性市场上影响逐步加重。

2、主要政策工具与补贴(已实施或常见工具)

LEVI 基金(地方能力与资本补助):重点支持路侧、住宅密集区与公共部门负责人能力建设(含技术与运营试点)。具体拨付表格与分配方法政府有公开文件。

商业/资本激励与监管试点:政府通过示范项目、交通和能源部门协同试点(比如在高速公路沿线快充走廊、公交与物流电动化项目)来降低早期风险并验证商业模式。

3、监管挑战与政策空白

配网接入与“最后一公里”电网容量:尽管中央与地方有资金支持,但实际项目往往受制于 DNO 的接入时间及成本;国家层面需与配网运营做更多长期容量规划与需求侧响应(DSR)/储能并网方案。

一致的收费/互通规则缺失:虽然市场上已有 Roaming 与 CPO 间合作,但全国统一的计费透明度、跨运营商 roaming 体验与“即插即用”支付仍需改进。

城市规划与占道许可:路侧充电涉及城市占道、规划与居民接受度,地方政府在规划审批与社区沟通中的资源有限,影响部署速度。

4、政策走向预测(基于目前证据):近期(2024–2025)政策将倾向于定向扶持公共/路侧充电的落地(LEVI 增资、支持伦敦等城市),同时在配网与快充走廊方面开展更密集的规划协调。政府也可能通过法规强化互操作性与计费透明度,降低消费者使用障碍。

三、英国新能源电动车及充电桩竞争格局

1、产业参与者分类(CPO、OEM、能源公司、平台):主要充电点运营商(CPO)/网络运营商(按设备数量与市场影响力)

慢速与交流主导的运营商:Shell Recharge / Ubitricity、Pod Point 等在交流慢速连接器数上占优(城市路侧、住宅周边部署多)。

快速/超快速 DC 细分(高速公路、服务区、零售枢纽)则由 InstaVolt、BP Pulse、Tesla(Supercharger)、Osprey 等在布局上占主要份额。行业报告与数据表明不同运营商在 AC / DC 细分市场各有侧重。

2、整车厂(OEM)与新进入者:传统 OEM(Volkswagen、BMW、Mercedes、Nissan 等)与中国新势力(如 BYD)在英市场均扩展电动车产品线并推动销售:电动化车型组合与本地化销售策略改变车型供给结构。BYD 等品牌在 2024–2025 年对市场份额产生可见冲击。

3、能源/零售巨头与新能源服务提供方:BP、Shell 等能源巨头通过 BP Pulse、Shell Recharge 等品牌整合油站/零售场站与充电网络,利用现有地理资产优势快速铺设中快/快充。

4、平台与服务层(软件、Roaming、支付与能量管理):Zap-Map、Smarter networks、chargepoint management 系统和一些能源灵活性平台(含储能/需求响应)在优化充电体验、负荷管理与 CPO 协同方面占据关键位。

5、市场格局特征与竞争动态

多极化但分层清晰:整体市场并非由单一巨头控制,而是由若干在不同细分(慢充/社区充电 vs 快充/走廊快充)具有优势的企业共同构成。慢充网络在数量上占优(城市与社区覆盖),而快速/超快速充电则更集中在几家运营商与能源公司。

合纵连横加速:CPO 与零售、能源公司签署长期场地与电力采购协议(PPA),同时 OEM 与 CPO 在售后/充电套餐上合作,平台提供 roaming 与一体化支付方案,形成生态协作。

价格战与差异化服务并存:部分 CPO 通过低价策略与会员制争夺用户粘性;另一些则通过提供超快功率、可靠性、优质场站体验与配套零售服务来溢价竞争。

四、英国新能源电动车及充电桩消费与应用需求

1. 消费群体结构变化

英国新能源电动车(EV)消费者逐渐从“早期采纳者”扩展至主流家庭与企业车队:

个人用户:家庭购车者关注续航、充电便利性与总拥有成本(TCO)。约 45% 的英国家庭目前无私人停车位,这使得“路边充电”与“目的地充电”需求旺盛。

企业与车队用户:物流、电商、出租车和公司车队是电动车渗透的主力军。企业在采购决策中更看重车辆可靠性与充电设施运营效率。

公共机构与地方政府:推动公务车辆、环卫与公交系统的电动化,对城市充电基础设施布局具有指导意义。

2. 应用场景多样化

居家充电:依然是主流场景,占所有充电行为约 65% 以上。政府推动智能家充(Smart Charger)普及,通过低谷电价策略提升用电效率。

路侧与社区充电:在无私人车位区域成为关键补充。LEVI 项目将该领域列为重点发展方向。

目的地与商业场站充电:购物中心、餐饮、酒店等设施逐渐配置充电位,满足“停车即充电”的便利需求。

高速快充与长途补能:由 BP Pulse、InstaVolt 等主导的快充网络已覆盖主要高速公路和国道沿线,满足跨区域出行需求。

3. 消费需求趋势

高功率与快充偏好增强:随着续航提升与长途使用增多,消费者对 100kW 以上快充设备需求迅速上升。

用户体验重心转移:消费者更关注充电站位置、排队时间、支付便捷性及可靠性。

绿色能源与碳减排诉求:部分消费者倾向选择由可再生能源供电的充电品牌,以体现环保价值。

4. 企业客户需求特征:车队客户倾向选择“一体化解决方案”,包括车辆采购、充电设备、后台管理、动态定价与能耗分析系统。大型企业普遍采用与能源公司合作模式,签署长期电价与服务协议以稳定运营成本。

五、英国新能源电动车及充电桩渠道与分销

1. 整车销售渠道结构

主机厂直营与授权经销:传统车企通过经销商体系销售电动车,但逐步转向直销与数字化体验中心(如特斯拉、BYD、Polestar 模式)。

线上与数字渠道:越来越多消费者通过品牌官网完成配置与下单,金融租赁与订阅式模式快速增长。

企业与车队直供:车企与租赁公司合作,面向物流与公司客户提供整包方案(车+充电+维保)。

2. 充电设备与服务分销模式

CPO 自营网络:如 BP Pulse、Osprey、InstaVolt 通过自建自营模式掌控全流程,从选址、设备采购到运营维护。

设备制造商与渠道代理:如 ABB、Siemens、Wallbox、Rolec 等通过分销代理、安装合作伙伴和电力公司渠道进行销售。

能源公司与地产合作:加油站、零售物业与停车场成为主流布点场所,能源公司负责设备投资与运营。

地方政府与公私合作模式(PPP):LEVI 资金鼓励地方当局与私营企业共同投资建设路侧充电项目。

3. 服务创新与商业模式演化

订阅与会员制:消费者通过月度会员享受折扣价与优先充电权。

Roaming与跨网互通服务:Zap-Map、Octopus 及其他第三方平台整合多个 CPO 网络,提升使用便捷度。

广告与场景增值:部分运营商通过场站广告、咖啡区与零售结合提升盈利能力。

六、英国新能源电动车及充电桩基础设施与配套

1. 基础设施布局现状

截至 2025 年底,英国公共充电桩总量约 8.6 万台,覆盖全国所有主要城市与高速路网。

伦敦、伯明翰、曼彻斯特、布里斯托等城市为部署核心区域。

高速公路服务区快充覆盖率超过 90%,部分枢纽实现 150–350kW 超快充。

2. 电网与能源配套

英国国家电网公司(National Grid ESO)持续推进电网灵活化改造,为充电基础设施提供更高负荷容量。

智能电表、分时电价及储能设备正成为关键配套设施。

电池储能与光伏结合的“绿色充电站”在新建项目中比例不断上升。

3. 技术标准与互操作性

CCS2 接口成为主流标准;CHAdeMO 逐步减少使用。

政府推动“即插即用”支付标准化,用户可直接刷卡支付,无需专属 App。

OCPP(开放充电协议)与 Roaming 平台标准化提高设备互通性与数据共享效率。

4. 安全与运维体系

设备运维数字化水平显著提升,通过远程监控与 AI 预测维护降低停机时间。

政府对安全安装、消防标准、电气保护等提出更高监管要求。

七、英国新能源电动车及充电桩市场痛点与机会

1、主要痛点

区域发展不均衡:伦敦与东南地区充电设施密集,而苏格兰、威尔士及北部地区明显不足。

电网接入瓶颈:部分快充项目需等待数月甚至一年以上才能获得接入许可。

成本与盈利压力:高功率设备投资大、电价波动影响运营利润。

用户体验差异:部分充电站维护不足、设备老旧或计费不透明。

2、市场机会

区域基础设施均衡化投资:政府资金将向中北部城市与乡村倾斜,带来新市场机遇。

智能充电与储能整合:利用 AI 调度与能源管理系统可显著提升站点收益率。

企业与车队电动化市场:中大型车队电动化潜力巨大,对专属充电解决方案需求旺盛。

绿色金融与碳信用机制:可再生能源充电与碳交易机制将成为新的利润来源。

八、英国新能源电动车及充电桩投融资环境与资本动向

1. 投融资趋势

英国充电行业吸引大量私募基金、基础设施基金与能源巨头资本。

投资重心从单纯设备建设转向“站点+储能+服务”的复合商业模式。

预计 2025–2030 年间,英国充电基础设施年均投资额将保持 10–15% 增长。

2. 主要资本动作

BP、Shell、Octopus Energy 等企业持续并购中小 CPO,以快速扩张市场份额。

基金类资本(如 Macquarie、BlackRock)通过专项绿色基金布局充电资产。

地方政府与公私合营(PPP)项目成为新增长点,投资风险更分散。

3. 投融资环境评估

政策支持与能源转型大趋势确保了长期资本信心。

不确定因素包括电价波动、补贴退坡与政策延迟。

ESG 投资框架的强化使清洁交通成为资本追逐的重点领域。

九、英国新能源电动车及充电桩合作模式与落地案例

1. 合作模式类型

公私合营(PPP)模式:地方政府提供土地与行政支持,企业负责投资与运营。

能源公司与地产合作:在超市、商业中心及加油站内布局充电桩,实现流量互补。

OEM 与 CPO 联合布局:车企为客户提供专属充电服务,如大众与BP Pulse、日产与Pod Point 的合作模式。

跨产业联盟:金融、保险与科技企业参与充电网络建设,拓展新生态。

2. 典型案例

BP Pulse × Tesco:在全国范围超市停车场布设上千个交流充电位,用户购物期间即可充电。

Shell Recharge × Ubitricity:在伦敦及英格兰东南地区部署大量路侧灯杆式充电桩,解决居民夜间充电问题。

National Grid 快充走廊项目:连接主要高速公路,形成全国性超快充网络,提高长途出行便利性。

Octopus Energy 智能充电计划:通过AI算法与动态电价系统,帮助用户在低谷时段充电并节省成本。

组展单位:东方福泰(北京)国际会展有限公司

微信服务号:展会圈

登录

登录

64

64 0

0