2025年印度新德里电动摩托车及电动自行车展EvExpo 2025

展会圈,你的参展指南!

2025年印度新德里电动摩托车及电动自行车展

The 23th EvExpo 2025

展会时间:2025年12月19-21日

展会地点:印度·新德里

举办周期:一年三届·第23届

主办单位:EVEXPO

组展单位:东方福泰(北京)国际会展有限公司

展会介绍

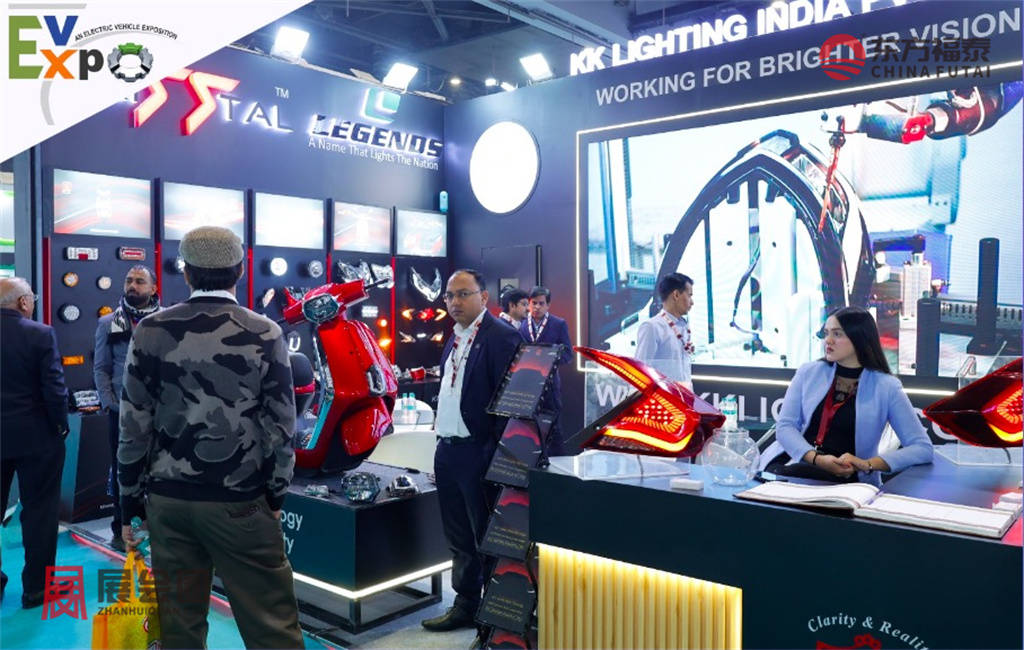

2025年印度新德里电动摩托车及电动自行车展EvExpo 2025将于2025年12月19-21日在新德里隆重举办,作为印度乃至南亚地区规模领先的绿色两轮出行专业展会,本届EvExpo已进入第23届,成为印度电动两轮车产业链上下游的重要展示与合作平台。展会由印度电动车制造商协会与多家行业组织共同主办,旨在推动低碳出行理念落地,加速印度新能源交通系统建设。

2025年印度新德里电动摩托车及电动自行车展EvExpo 2025展会以“绿色驱动未来出行”为主题,展品范围覆盖电动摩托车、电动自行车、电池系统、电机控制器、BMS、换电设备、充电桩、智慧出行平台及零部件配套等。整车方面,包括TVS、Bajaj、Ather、Ola Electric等印度本土主流品牌将展示旗下热销车型与最新技术成果;同时,中国品牌如小牛、雅迪、台铃也有望亮相,为印度市场带来高性价比解决方案。值得一提的是,展会现场将设立试驾体验区,让观众实地感受不同车型在加速、操控与续航方面的表现。

2025年印度新德里电动摩托车及电动自行车展EvExpo 2025同期还将举办多场高峰论坛和闭门会议,聚焦印度FAME政策调整、换电标准、城市绿色通勤、微出行数据平台等关键话题,吸引政府官员、行业专家、资本机构和制造企业共同探讨产业升级路径。

2025年印度新德里电动摩托车及电动自行车展EvExpo 2025不仅是品牌发布新品、技术落地的现场阵地,更是中印新能源两轮车企业加速对接印度终端市场与渠道资源的重要窗口。随着印度城市交通持续拥堵、环保压力加剧,电动两轮车在短途通勤与共享出行中的渗透率正稳步提升。2025年印度新德里电动摩托车及电动自行车展EvExpo 2025无疑将在推动绿色出行生态构建中发挥越来越重要的桥梁作用。

展品范围

一、新能源电动车及服务

新能源电动车:电动汽车、轻型电动车(<350kg)、电动摩托车、电动滑板车、电动自行车、电动娱乐车辆、电动高尔夫车、电动商用车、电动卡车、电动巴士、电动叉车及电动运输和存储车辆、康复用电动车辆、电动救护车、残疾人和退休人员专用电动车、电动小车、电动赛车、电动和混合动力船只、电动飞机、其他车辆

自动驾驶车辆:连接和自动驾驶汽车、连接和自动驾驶商用车、连接和自动驾驶卡车、连接和自动驾驶巴士

车辆认证服务:电动车配件、车辆服务、车辆认证车辆测试

二、能源与基础设施:充电桩、充电站、太阳能充电站、快速充电站、太阳能车棚、电力能源提供商、氢能源提供商、能源基础设施、能源网络、能源管理、智能电网,V2G技术、电缆、连接器和插头、氢能充电站、甲醇充电站、感应充电系统、其他能源和充电系统。

三、电池与动力总成

电池技术:电池系统、锂电池、铅酸电池、镍电池、其他电池、电池管理、电池充电系统、电池测试系统、电容器、超级电容器、阴极、蓄电池

燃料电池技术:燃料电池系统、燃料电池管理、氢气罐、氢气加注、其他燃料电池技术

动力总成:一般电机、一般电动机、轮毂电机、异步发动机、同步发动机、其他电动机、插电式混合动力发动机、串联混合动力发动机、其他混合动力发动机、电缆束和汽车布线、驱动系统、变速箱、制动技术和组件、车轮、发动机认证、发动机测试、其他动力总成组件

四、自动驾驶与电子技术

驾驶辅助系统与自动驾驶:自动驾驶、主动安全系统、被动安全系统、自适应巡航控制(ACC)、盲点检测系统(BSD)、车道偏离预警系统(LDW)、行人检测、碰撞预警、碰撞预防系统、一般预警系统、自动减轻系统、应变仪、压力垫、夜视系统、其他驾驶辅助系统

监控系统:车辆监控系统、汽车速度控制系统(ACC和ISA)、驾驶行为分析、生物识别控制系统、驾驶员行为监控、其他驾驶员监控系统

安全与保安服务:紧急呼叫(eCall)、道路援助/故障呼叫(bCall)、被盗车辆跟踪与找回、地理围栏、远程减速与停机、其他安全与保安服务

电子技术与传感:激光雷达、雷达、光学雷达、超声波传感器、控制系统、功率电子、二极管、晶体管、集成电路、光电子学、印刷电路板(PCB)、测试系统、测试服务、电力技术、电气安全、其他电子技术

五、智慧城市与移动设计

界面设计:人机界面(HMI)、显示器、可用性、界面、增强现实、传播设计、图形设计、网页设计、其他界面设计

内饰与轻量化设计:车辆设计、车身设计、内饰设计、产品设计、可穿戴技术、无障碍设、界面设计、轻量化设计、可持续设计、灯光设计、其他内饰与轻量化设计

城市设计与建筑:城市规划、交通规划、道路建设、停车场改造、模块化出行、其他城市设计与建筑

设计与工程工具:增材制造(3D打印)、仿真、计算机辅助设计(CAX软件)、产品生命周期管理(PLM)、仿生学、快速成型、建模、其他设计与工程工具

六、移动概念与服务

移动概念:移动概念、共享出行、生活方式、模块化出行、智慧旅游

金融:银行、融资、租赁、风险投资、新零售概念、保险、其他

服务:教育、公共机构、市政和城市管理、研究机构、大学、咨询、培训、协会、媒体和贸易刊物、其他服务

七、信息娱乐与连接

车载通信:车对车通信、车对X通信、机器对机器通信、 X对X通信、车对道路通信、其他车载通信

信息娱乐应用程序操作:导航系统、应用程序、显示器(LED, LCD 等)、音响系统、语音识别、车载视频、车载互联网、车载电视、WiFi 热点、基于位置的服务(LBS)、社交网络、游戏、免提通话、离线和混合导航、网络服务和多媒体、其他信息娱乐、其他信息娱乐技术

汽车舒适性:远程诊断、礼宾服务、充电系统、按需付费(PAYD)、停车辅助、远程门锁/解锁、无钥匙进入、其他汽车舒适性

电信基础设施与交通管理:电信基础设施、卫星定位(GPS, Galileo 等)、连接技术(4G, LTE 等)、网络接入设备、道路基础设施、天线、远程通信、交通管理系统、交通标志、停车管理系统、停车和充电系统、其他基础设施

信息与通信技术:操作系统、编程和工具、云计算、大数据、信息技术安全、嵌入式系统、共享媒体、移动通信设备、传输系统(GSM, LTE, Bluetooth等)、其他信息与通信技术

八、材料与工程

材料、组件及半成品:电池和动力总成材料、阳极材料、覆盖物、垫圈、密封剂、电解质、扩展剂、固态电解质、薄膜/箔片、外壳材料、格栅、添加剂、抑制剂、离子导体、离子聚合物、电缆和导线、催化剂、阴极材料、接触材料、溶剂、垫子、膜、纸张、浆料、电池连接器、框架、活性层、参考电极、炭黑、管子和管道、分隔器、烧结板、阀门、互连技术、浇注材料、百叶窗、汇集体、其他储能材料

金属:材料、组件及半成品、金属材料轻金属材料、陶瓷和玻璃、表面技术、纳米材料和智能材料、复合材料、树脂、添加剂、辅助材料和填料、纤维、长丝和粗纱、织物、复合材料、塑料、纺织材料、天然材料、自适应材料、其他材料

工艺、工程:轻量化设计、工程服务、车辆制造、生产、连接技术、切割技术、粘合与密封技术、焊接与钎焊、热处理与真空技术、表面技术、纳米与微米技术、复合材料技术、适配器技术、铸造、粉末技术、成型、成形/成型、车削/铣削、性能改进、其他材料技术

材料测试与测量:机械测试、无损检测、光学与显微测试、热分析、其他材料测试

车辆组件:零件与组件、安全气囊、声学组件、内饰、封闭系统、车身、底盘、转向系统、液压系统、气动系统、悬架系统、机电一体化、照明系统、外部显示

九、维护与配件

维护:改装、工具、诊断和测试设备、机械修理设备、操作辅助设备、轮胎维修设备、提升设备、供暖、空调/通风、车间产品、清洗与清洁系统、拖车,移动维修设备、启动/点火设备、紧固件、技术人员设备、车库培训、救援培训

配件:驱动与发动机配件、电池配件、电气配件、电子配件、底盘配件、制动系统配件、轮胎/附件、照明/信号系统、车身设备、暖通空调设备、内部设备、调整和调整组件、驾驶员设备、其他配件

市场简介

一、印度电动摩托车及电动自行车市场分析

印度电动摩托车及电动自行车市场正处于加速发展阶段,逐步从“政策驱动”迈向“消费牵引”模式。作为全球最大的摩托车消费市场之一,印度拥有超2亿辆摩托车保有量,庞大的两轮出行需求为电动化转型提供了广阔的空间。特别是在城市拥堵、空气污染严重、油价高企的背景下,低成本、低排放的电动两轮车越来越受到欢迎。

政策方面,印度政府近年来通过“FAME-II(Faster Adoption and Manufacturing of Electric Vehicles)”激励计划大力推广电动两轮车,提供购车补贴、降低GST税率等财政优惠。同时,各邦政府也推出了额外补贴和本地化制造支持,形成中央与地方联动推动产业发展的局面。例如,马哈拉施特拉邦、泰米尔纳德邦等地正在积极布局电动车产业园区,吸引整车和电池厂商投资建厂。

在市场表现上,电动两轮车销量连续三年保持高速增长。2023-2024财年,印度电动摩托车及电动自行车累计销量已突破100万辆,同比增长超过30%。其中,Hero Electric、Ola Electric、Ather Energy、TVS 和 Bajaj 等本土品牌表现亮眼,主打城市短途通勤和年轻消费群体。同时,中国品牌如Yadea、NIU等也通过合资或授权方式逐步进入印度市场,凭借成熟的产品线和性价比在部分邦区获得初步市场份额。

充电设施方面,印度尚处于起步阶段,但民用慢充和可更换电池方案成为主要方向。许多品牌采用“家用插座+换电站”的模式,避开基础设施不足的瓶颈。此外,政府已批准在高速路、公交站、加油站等地建设公共充电设施,试图打通长距离出行的最后一公里。

二、印度电动摩托车及电动自行车产业细分

1、按产品类型划分

电动摩托车:以城市通勤与中短途出行为主,主打速度与续航,适用于日常代步与物流配送。

电动自行车(E-Bike):分为通勤型、山地型与货运型,适合健身、休闲与城市短途出行,逐步进入共享出行与旅游场景。

2、按驱动方式划分

助力型(Pedal Assisted):占据约82%的市场份额,兼顾运动与节能,深受城市用户与健身人群欢迎。

油门控制型(Throttle Assisted):适合无需踩踏的轻松骑行,多用于老年人或短途代步。

高速助力型(Speed Pedelec):适用于长距离通勤与郊区出行,速度更高但需注册与牌照。

3、按应用场景划分

城市通勤:在德里、孟买、班加罗尔等城市快速普及,成为解决拥堵与污染的替代方案。

物流配送:电动摩托车被广泛用于“最后一公里”配送,Foodpanda、Zomato等平台积极引入。

休闲健身:山地电动自行车与长续航车型在旅游景区与健身人群中逐渐流行。

共享出行:部分城市已启动电动两轮共享平台试点,结合App与智能锁实现便捷租赁。

三、印度电动摩托车及电动自行车政府政策

1、国家战略与政策框架

印度政府将电动两轮车纳入《国家电动出行使命计划》(NEMMP)与“2030电动化愿景”,目标是实现交通系统的低碳转型。电动摩托车与电动自行车被视为缓解城市污染、降低石油依赖与提升能源安全的关键工具。

2、中央财政激励政策

FAME-II计划:自2019年启动,支持电动两轮车购置,提供最高₹20,000卢比补贴,覆盖超过150万辆电动车。

PM E-DRIVE计划(2024):新增预算₹10,900亿卢比,针对电动摩托车提供₹10,000卢比补贴,目标至2026年实现10%的市场渗透率。

GST税率优惠:电动车适用5%的优惠税率(原为12%),降低购车成本。

所得税抵扣:购车贷款利息可享受最高₹1.5万卢比的税收抵扣。

3、制造与供应链支持政策

生产挂钩激励(PLI)计划:针对电池与电驱系统制造,提供₹26,000亿卢比激励,推动本地化生产与技术升级。

电池进口关税减免:对镍、锰、钴等关键材料实施关税下调,降低电池制造成本。

电池回收与二次利用政策(2026):鼓励电池循环利用,推动绿色供应链建设。

4、充电基础设施建设政策

FAME-II配套充电站建设:已批准超过2,800个充电站,目标至2026年扩展至5,000+站点。

国家高速公路充电走廊(2027):每50公里设立快充站,支持长途通行。

电池更换政策:推动标准化电池规格,支持共享平台与物流场景的快速更换。

5、地方政府政策支持

德里EV政策:提供15%购车补贴,免除路税与注册费,推动共享平台采用电动两轮车。

古吉拉特邦补贴:电动摩托车最高补贴20,000卢比,电动三轮车补贴50,000卢比。

班加罗尔试点电池更换站:推动高频使用场景的充电效率提升。

6、技术标准与监管体系:推动电池与充电设备标准化,提升互操作性与安全性;实施电动车注册与牌照制度,规范高速助力型电动自行车使用;鼓励采用智能控制系统与车联网平台,提升用户体验与能耗管理效率。

四、印度电动摩托车及电动自行车市场趋势

印度电动摩托车及电动自行车市场正在经历从“爆发式增长”向“结构性升级”演进的关键时期,呈现出以下几大显著趋势:

首先是向高性能化、智能化发展。过去市场以入门级、低速电动车为主,满足基本通勤需求;如今,随着消费者对品质和体验的要求提升,中高端车型逐渐崛起。Ola Electric、Ather Energy、TVS iQube 等品牌推出续航超120公里、具备快充与智能互联功能的车型,打破了人们对电动两轮车“性能不足”的传统印象,推动产品结构升级。

其次,换电模式和电池技术创新加快落地。为应对电池成本高和续航焦虑问题,越来越多厂商布局模块化电池与换电网络,特别在快递、外卖、共享出行等高频使用场景中,换电优势凸显。同时,磷酸铁锂电池成为主流选项,一些企业也开始探索固态电池、热管理优化等新方向,以提高电池寿命和安全性。

第三,本地制造与供应链整合成为新焦点。在“Make in India”战略引导下,电机、电控、电池PACK等关键部件正逐步实现本地化生产,一方面降低制造成本,另一方面提升对全球供应链波动的抗风险能力。此外,越来越多跨国零部件厂商正在印度设立生产基地,为整车企业提供就近配套服务。

第四,政府政策开始从补贴转向标准与基础设施建设。FAME-II 补贴政策即将逐步退坡,印度中央与地方政府更加重视技术标准的制定、安全认证体系的建立,以及公共充电与换电设施的配套完善。这一转向意味着行业将逐渐从“政策驱动”转变为“市场驱动”,推动头部品牌脱颖而出,弱势企业加速出清。

最后,多场景应用推动细分市场兴起。除个人出行外,电动两轮车在B端市场(如物流配送、快递、共享租赁)中迅速渗透,尤其是在班加罗尔、孟买、海得拉巴等大城市,电动物流车队逐渐普及,推动形成以使用效率为导向的新型商业模式。

五、印度电动摩托车及电动自行车市场概况

印度作为全球最大的两轮车市场之一,电动摩托车及电动自行车行业近年来迎来前所未有的发展机遇。随着国家能源结构转型、城市污染治理需求提升以及民众环保意识增强,电动两轮车正成为城市通勤与物流配送的热门选择。2023年,印度电动两轮车销量突破80万辆,同比增长超过40%,预计2025年有望突破150万辆,占新车销量比例将接近15%。

从市场结构来看,印度电动两轮车主要由三大类构成:一是面向大众的城市通勤型,如Ola S1、TVS iQube、Hero Electric Optima等,这类产品售价在8万卢比左右,续航100公里上下,是当前市场的主流;二是偏高端的智能电摩产品,如Ather 450X、Bajaj Chetak等,定位一二线城市年轻消费群体,具备APP互联、OTA升级等功能;三是低速电动自行车及三轮车,主攻农村与小城市市场,价格亲民,渗透率较高,部分产品售价低至4万卢比以下。

在区域分布上,南部的卡纳塔克邦、泰米尔纳德邦和西部的马哈拉施特拉邦是电动两轮车渗透率最高的地区,得益于本地政府政策支持、城市交通基础较好以及新兴消费群体集中。而北方邦、比哈尔邦等地虽然潜力巨大,但尚处于起步阶段,充电设施缺乏仍是制约发展的关键瓶颈之一。

此外,印度电动两轮车产业链也逐步完善。整车厂商之外,电池供应商(如Exide、Amara Raja)、电控系统企业、电机厂商以及本土换电运营商正在形成完整的上下游协同体系。尤其是在“Make in India”政策推动下,国产化率快速提升,产业自主可控能力显著增强。

六、印度电动摩托车及电动自行车市场动态

印度的电动两轮市场正在经历一轮洗牌,从“野蛮生长”走向“精耕细作”。2025年上半年,电动车销量继续走高,6月全国电动两轮销量突破10.5万辆,同比增长超过30%,头部厂商TVS、Bajaj、Ola、Ather四家占据约82%的市场份额,其中TVS、Bajaj双雄已强势抢位,TVS iQube以约25%市占率领跑,Bajaj Chetak紧随其后,Ola Electric市占则跌至20%左右,Ather稳定在13%–14%之间。这意味着过去曾称王的Ola,份额被快速挤压。

财报显示,Ola Electric上季度虽然销售有所恢复,但亏损扩大、监管压力与消费者投诉不断,令市场对其长期表现持谨慎态度。相较而言,TVS和Bajaj通过调整价格、续航提升和广覆盖渠道稳住阵脚,而Ather继续扩张零售网络,争取家庭用户。

从细分产品来看,中速车型(速度40–80 km/h)仍是市场主力,占比超60%,因为性能合适、价格亲民,最适合城市通勤。但高端电摩如Ultraviolette F77/F99也在抢眼,卖点为长续航与性能,吸引“小众掏腰包一族”。

基础设施方面,换电与快充双轨并行。资本正重新押注换电模式,认为其适合城市物流与共享市场。DIY电池更换的模式正在滴滴快递、云闪充等场景逐步铺开。与此同时,品牌(如TVS与Jio‑BP合作)也在部署快充基础设施,与蔚来之于充电站的策略类似。

产业链方面,FAME‑II补贴风向已转,资金从补贴逐步转向标准制定、安全认证、换电站与公共桩建设,压低市场入场门槛,对规范化提出硬要求。此外,市场僵尸企业被规范淘汰,小玩家倒闭或者被兼并,本土强势品牌集中度提升。

七、印度电动摩托车及电动自行车品牌市场占有率

2025年,印度电动摩托车及电动自行车市场的品牌格局正在经历从“多点开花”向“头部聚集”的深度演化。随着FAME-II补贴政策逐步退坡、监管趋严,以及消费者对产品质量和售后服务的要求提升,行业进入淘汰与整合并行的新阶段,市场占有率开始向几家主流品牌集中。

在电动摩托车领域,TVS以其畅销车型 iQube 占据约25%市场份额,稳居第一。该品牌凭借良好的续航表现、广泛的售后网络以及本地化生产优势,赢得了大量城市通勤用户的青睐。紧随其后的是Bajaj Chetak,市占率约为22%,该车型以复古设计与稳定性能吸引中高端用户群。Ola Electric尽管面临投诉与运营挑战,但仍以约20%的市占率维持强势地位,主打价格敏感型用户及年轻消费群体。Ather Energy专注高端智能电动两轮市场,市占稳定在13%-14%之间,深受科技爱好者和高收入群体欢迎。

在电动自行车与低速两轮车市场,Hero Electric依然是老牌劲旅,尤其在三线以下城市具有较强渗透力,占比约12%。而中国品牌如Lectrix EV、Okaya、Joy e-bike等也在通过CKD组装、与本地经销商合作等方式积极抢占市场份额,合计占比接近10%。

换电和电池技术创新成为细分竞争的关键。部分企业如Bounce Infinity、Revolt依靠可更换电池、低月租费用等商业模式获得小众用户认可。未来,谁能在产品标准化、用户服务、智能化平台建设上形成壁垒,谁就有望在这场印度电动两轮车的淘汰赛中脱颖而出。总体来看,2025年印度电动两轮市场正加速向“少而强”的品牌格局迈进。

组展单位:东方福泰(北京)国际会展有限公司

微信服务号:展会圈

登录

登录

901

901 0

0